法律と税制

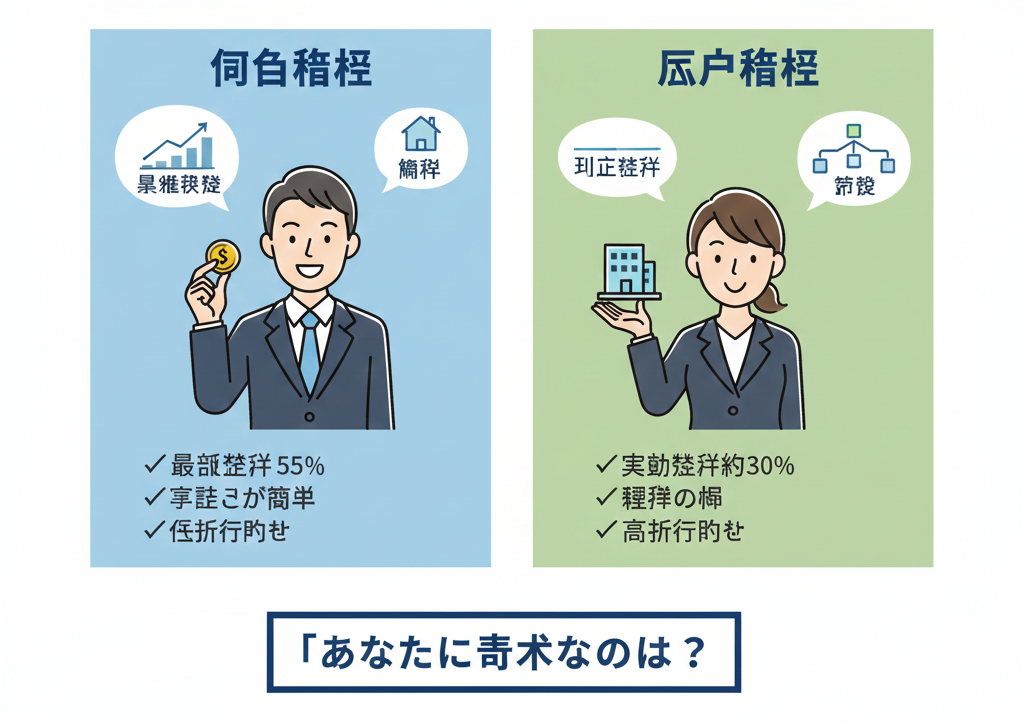

「個人名義」vs「法人名義」:

「個人名義」vs「法人名義」:

不動産投資はどっちがお得?税金と節税効果を徹底比較

はじめに:

不動産投資を始める際、多くの投資家が直面する最初の大きな分岐点が「個人として物件を買うか」それとも「会社(法人)を作って買うか」という問題です。

日本では個人の所得税率が高いため、規模が大きくなると法人化するメリットが大きくなります。しかし、初心者にとっても法人は有利なのでしょうか?それぞれのメリット・デメリットを比較します。

1. 個人名義(Individual)のメリット・デメリット

サラリーマン投資家などが副業として始める場合、まずは個人名義が一般的です。

メリット

- 初期費用が安い: 会社の設立費用(20〜30万円)がかかりません。

- 住宅ローンが使える: 投資用ローンではなく、金利の低い住宅ローンを使う場合(自分が住む併用住宅など)、個人名義である必要があります。

- 確定申告がシンプル: 物件数が少なければ、税理士を雇わずに自分で申告可能です。

デメリット

- 税率が高い: 日本の所得税は「累進課税」です。給与所得と不動産所得を合算して課税されるため、高所得者は最大で約55%(住民税含む)の税金を払うことになります。

2. 法人名義(Corporate / GK・KK)のメリット・デメリット

不動産管理会社を設立し、その会社名義で物件を購入する方法です。

メリット

- 税率が一定: 中小企業の法人税率は、所得が800万円以下なら約23%、それを超えても約33%程度で頭打ちになります。個人の55%と比べると大きな節税効果があります。

- 経費の範囲が広い: 役員報酬、生命保険、社用車、出張旅費など、個人では認められにくい経費が計上しやすくなります。

- 相続対策: 不動産そのものではなく「会社の株式」を相続することで、遺産分割がスムーズになります。

デメリット

- 維持コスト: 赤字であっても、法人住民税の均等割(年間約7万円)を支払う必要があります。

- 税理士費用: 法人の決算は複雑なため、税理士への依頼が必須です(年間15〜30万円程度)。

3. 徹底比較:税金の違い

| 項目 | 個人名義 | 法人名義 |

|---|---|---|

| 税率の仕組み | 累進課税 (5%〜45% + 住民税10%) 稼ぐほど高くなる |

比例税率 (約23%〜33%) 一定レベルで安定 |

| 赤字の繰越 | 3年間 | 10年間 (大きな修繕費が出た時に有利) |

| 売却益 (譲渡所得) | 所有期間5年以下:約39% 5年超:約20% |

通常の法人税率 (約33%) ※「短期譲渡」のペナルティがない |

| 設立コスト | 0円 | 合同会社(GK):約6-10万円 株式会社(KK):約20-25万円 |

4. 損益分岐点はどこか?

一般的に、給与所得と不動産所得の合計が「900万円〜1000万円」を超えるラインが、法人化を検討すべきタイミングと言われています。

このラインを超えると、個人の所得税率(33%〜)が法人税率を上回ってくるため、法人化した方が手残りのキャッシュが多くなる可能性が高いです。

アドバイス: 最初は小さく個人で始め、物件を買い増して規模が大きくなった段階で「法人成り(法人化)」するのが王道のステップです。最初から法人を作ると、ランニングコストで収益が圧迫されるリスクがあります。

結論

「とりあえず法人を作れば節税になる」というのは間違いです。あなたの現在の年収、購入する物件の規模、そして将来の拡大計画(何棟まで増やしたいか)に基づいて判断する必要があります。大きな投資をする前には、不動産に強い税理士にシミュレーションを依頼することを強くお勧めします。